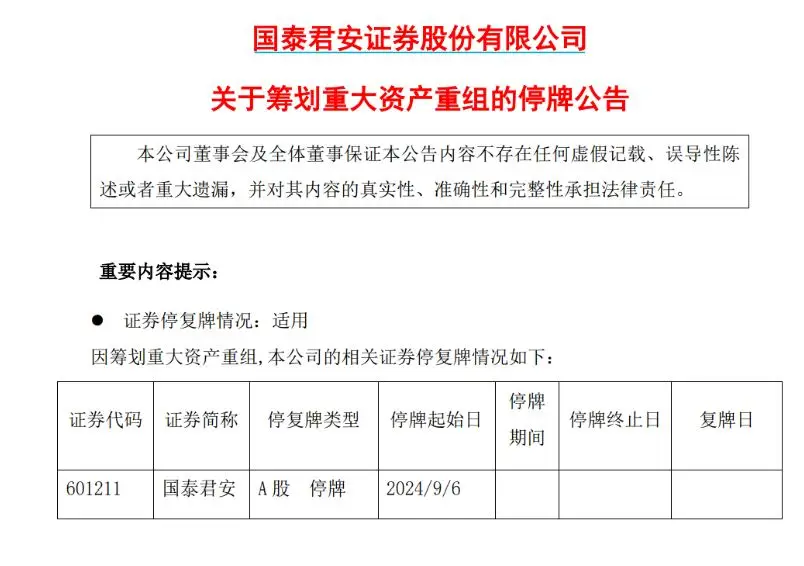

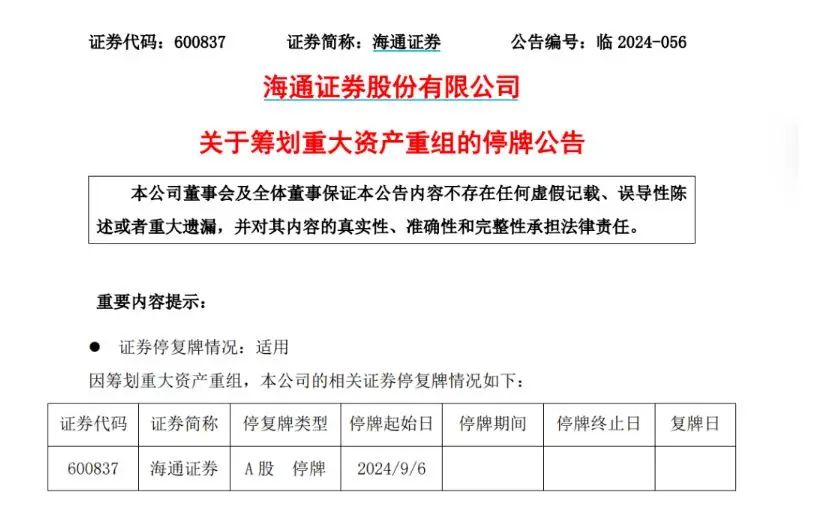

9月5日北京时间周四深夜,国内头部券商国泰君安和海通证券分别发布公告称,筹划通过国泰君安以换股方式吸收合并海通证券并募集配套资金的重大资产重组事项,双方公司的A股股票都将于9月6日开市时起停牌,预计停牌时间不超过25个交易日。

具体来说,国泰君安正在筹划通过向海通证券全体A股换股股东发行A股股票、向海通证券全体H股换股股东发行H股股票的方式,换股吸收合并海通证券、并发行A股股票募集配套资金。

公告称,停牌期间,双方公司将积极推进相关工作并履行信息披露义务。本次重组及正式交易文件需提交双方各自董事会、股东大会审议,并经有权监管机构批准后方可正式实施,能否实施尚存在不确定性。

合并后总资产、净资产将跃至行业第一,打造券商“超级航母”,为券商并购按下加速键

据券商中国等媒体分析,按照2023年报数据测算,国泰君安与海通证券合并后新机构的总资产和归母净资产将分别达到1.68万亿元和3300亿元,均将超越中信证券处于行业首位,堪称证券业“超级航母”。若将国泰君安与海通证券的2024上半年营业收入简单相加合计为259.35亿元、归母净利润合计为59.69亿元,都仅次于中信位列行业第二位,与中信的指标差距均超40亿元。

21世纪经济报道称,国泰君安和海通证券两大巨头合并,说明1.68万亿证券业“超级航母”呼之欲出,是新“国九条”实施以来头部券商合并重组的首单,也是中国资本市场史上规模最大的A+H双边市场吸收合并、上市券商A+H最大的整合案例,涉及多业务牌照与多家境内外上市挂牌子企业,属于重大无先例的创新事项。

还有分析指出,国泰君安宣布启动合并海通证券的程序,属于传闻几个月后“靴子正式落地”,未来新公司的资产规模将超越中信证券成为最大内资券商。国泰君安与海通证券同由上海国资控股,正是这一关键因素使得两家公司的合并成为现实。

此前据《金融时报》,除了目前已经公布的中小券商合并案例之外,近期关于头部券商合并的传闻屡屡出现,涉及合并传闻的券商有中金公司和中国银河证券、中信证券和中信建投、海通证券和国泰君安等。其中,中国银河证券和中金公司的传闻引起较多关注,2023年10月,中金公司和中国银河证券的人事变动时,市场就传闻双方有整合动向。

而在国泰君安与海通证券的合并之外,监管引导下,今年还有六起券商并购披露了预案,代表“券商并购按下加速键”。最新的一例是本周稍早国信证券称拟发行股份收购同属深圳国资的万和证券,剑指跨境业务,这份收购预案距离首次宣布收购万和证券仅过去14天。此前还有“浙商+国都”、“国联+民生”、“西部+国融”、“平安+方正”、“太平洋+华创”等组合相继涌现。

“强强联合”的考量:优势互补,优化上海金融国资布局,助力上海国际金融中心建设

据上海证券报援引业内人士评价,国泰君安证券、海通证券同为大型综合性券商,在业务结构、数字科技、合规风控、科创金融、国际布局等方面各具特色。

本次合并符合两家公司的战略发展方向,既有利于双方共享专业能力和客户资源,增强客户服务能力,提升集约管理水平与运营效率;也有利于推动优势互补,完善重点领域、重点产业、重点区域布局,全面提升抗风险能力,增强核心竞争力,更好履行职责使命,提升服务实体经济能级。

券商中国的分析还称,国泰君安与海通证券合并背后有三大考虑,除了有助于双方优势互补,增强核心功能,还能优化上海金融国资布局,做强做优做大国有资本,“上海亟需打造国际一流投资银行以助力上海国际金融中心建设,头部券商合并重组将成为有效途径。”

去年底通过的《上海市贯彻〈国有企业改革深化提升行动方案(2023-2025年)〉的实施方案》明确提出要“支持头部证券公司加强业务创新、集团化经营、并购重组,打造一流投资银行”,上海十二届市委五次全会提出要“深入推进国企改革深化提升行动”“紧紧围绕‘五个中心’建设加大改革开放突破力度”。

公开资料显示,国泰君安证券是由均创设于1992年的国泰证券和君安证券通过新设合并、增资扩股,于1999年8月组建成立,近年来核心财务指标稳居行业第一梯队,连续17年获得中国证监会A类AA级最高监管评级,目前实际控制人为上海国际集团有限公司。

海通证券成立于1988年,由交通银行发起设立,总部也位于上海,是国内成立最早、综合实力最强的证券公司之一,拥有一体化的业务平台、庞大的营销网络以及雄厚的客户基础,无控股股东、无实际控制人,目前第一大股东为上海国资旗下的上海国盛(集团)有限公司。

新“国九条”和密集政策支持证券业第五次整合浪潮 ,券商板块有望迎来边际改善

从行业背景上来看,,今年堪称1990年代以来我国证券行业的第五次整合浪潮,并受到4月份新“国九条”和一系列监管支持政策的有力推进。

信达证券非银金融行业首席分析师王舫朝称,在券商并购重组加速及其带来的供给侧改革、降本增效等因素的催化下,券商板块有望迎来边际改善,建议关注头部券商,符合并购主题的券商:

从行业案例来看,近年来证券行业进入并购重组高发期,多家中小券商或强强联合,或被地方国资、龙头券商揽入囊中。

早在2019年11月,证监会就首次提出鼓励券商行业同业并购,打造航母级券商。2020年7月,证监会向各派出机构发布通知,鼓励有条件的券商、基金公司开展市场化并购重组。

2023年10月,中央金融工作会议提出“培育一流投资银行和投资机构”的任务目标,证监会随即在当年11月表示,将支持头部证券公司通过业务创新、集团化经营、并购重组等方式做优做强,打造一流投资银行。

2024年3月,证监会集中出台《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》等政策,明确提出将推动形成10家左右优质头部机构引领行业高质量发展的态势,支持头部机构通过并购重组、组织创新等方式做强做优,首次发布打造一流投行和一流投资机构的明确路线图,提出“到2035年……形成2至3家具备国际竞争力与市场引领力的投资银行和投资机构”。

2024年4月新“国九条”发布,国务院出台《关于加强监管防范风险推动资本市场高质量发展的若干意见》,对证券基金机构提出“支持头部机构通过并购重组、组织创新等方式提升核心竞争力,鼓励中小机构差异化发展、特色化经营。”

分析普遍认为,券商之间的并购重组,往往可以实现经营区域和业务类型的互补,为券商带来进一步的发展机会。过去十年也有中金公司收购中投证券、中信证券收购广州证券等多个典型案例,通过并购重组,抓住机会补强了自身短板,持续提升了实力。

国盛证券分析师马婷婷、陈惠琴指出,券商兼并有助于行业降风险、优业绩,头部及地方龙头券商或受益较大;行业整体而言,券商间兼并提速有助于加快存优汰劣,尽快出清一些缺乏竞争力、风控薄弱的证券公司,提升行业整体抗风险能力。

平安证券认为,未来,券商同业间有价值的市场化整合将呈现四个方向:第一是强强联手,大券商+大券商整合打造航母级券商;第二则是传统业务补短板,通过并购补足个别业务短板;第三是客户资源整合,区域性客户资源整合、或不同类型客户资源整合,如高净值客户与长尾客户的互补、零售客户与机构客户的互补等;第四为加强海外布局、科技布局的外延式扩张,通过收购海外机构加速国际化进程,通过收购数字化平台增加科技赋能,或整合互联网公司的线上流量资源。

平台声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。

https://www.sohu.com/a/806687616_130887?scm=10001.1494_13-103000-0_923.0-0.10095.a2_5X162X1910&spm=smpc.channel_258.block37_93_vsp670_2_fd.2.1725583845335kJx13bC_1090