今天是节前最后一个交易日了,不少投资者开始将目光转向四季度,来看看节后有哪些机会值得关注。

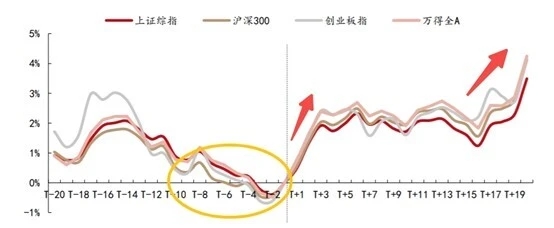

一直以来,国庆节前后A股市场有着显著的季节效应,节前往往跌多涨少,而节后多能扭转颓势。

【2010-2022年国庆节前后股指平均涨跌幅表现】

数据来源:Wind,西部证券

从过去2010-2022年历年的市场表现来看,上证指数在国庆节前20个、10个和5个交易日平均涨跌幅分别为-0.81%、-1.36%和-0.58%,上涨概率分别为54%、23%和31%。而国庆节后5个、10个和20个交易日平均涨跌幅分别为2.00%、1.72%和3.49%,上涨概率则均升至75%。

从行情结构看,金融板块是国庆节后胜率最高的方向,配置价值显现。通过比较申万一级行业相较万得全A的超额收益率发现,节后10个交易日,非银金融、银行的历年平均超额收益率分别为1.7%和0.97%,排在所有行业第1和第3位;平均超额胜率均达到62%,霸榜前两位。

国庆节后20个交易日,银行继续维持胜率最高的方向,平均胜率69%;其次是机械设备和非银金融,胜率达到62%。

【申万一级行业国庆后10个交易日相较万得全A的超额收益率(%)】

数据来源:Wind,西部证券

时间进一步拉长至四季度表现来看,2010-2022年,非银金融(申万)、银行(申万)上涨的概率更是高达85%和77%,平均涨幅分别为12.58%和8.54%。

通常而言,作为顺周期板块,金融板块往往直接受益于经济修复向好预期。8月各项经济指标总体企稳改善,在一系列稳增长政策合力推动下,国内经济拐点或将逐渐明确,静待数据端不断验证。机构提示,金融板块是博弈政策预期的较好选择。

开源证券表示,当前宏观与行业政策均处于边际向好周期,“活跃资本市场”政策有望持续落地,引入中长期资金、券商风控指标松绑等方面值得期待,宏观稳增长组合拳有望提升权益市场偏好,券商板块估值仍位于较低水位,叠加政策积极,继续看好券商板块机会。

中银证券认为,经济基本面数据开始改善,政策持续发力、突破,经济修复和政策发力仍在路上,仍有空间。房地产风险、地方政府化债、净息差让利这些风险充分暴露。在经济和政策预期转变时,存量风险出清,持续看多银行。

值得注意的是,市场资金已开启左侧布局金融方向,券商、银行代表ETF近期均获逢低加仓。上交所数据显示,券商ETF(512000)近10日获资金净流入5.63亿元;银行ETF(512800)同期也获资金增仓3.99亿元。

风险提示:券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15。银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。根据基金管理人的评估,券商ETF和银行ETF的风险等级均为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

原址:

https://new.qq.com/rain/a/20230928A01QJS00