出品丨搜狐汽车·汽车咖啡馆

作者丨韦燕玲

不久前,宁德时代拿出了一份保持高水准的年中财报:上半年营业总收入1892.46亿元,同比增长67.52%,净利润为207.17亿元,同比增长153.64%。

但其上游的供应商们日子却没有那么好过——比如宁德时代的正极供应商德方纳米,今年年中业绩预告最高亏损达到了11.7亿元,同比由盈转亏。

在今年锂价暴跌,下游需求减少的背景下,锂矿、锂盐、电池材料厂商们一改去年的超高盈利表现,中小厂商们甚至沦落至“极限求生”的地步。

而今年七月末,有消息传出宁德时代要求正极材料厂以市价的9~9.5折与其结算碳酸锂价格或选择客供。而所谓客供,即宁德时代提供碳酸锂,由正极材料厂负责加工,赚取加工费。

实际上这也不是宁德时代第一次传出压价的消息了。

比如在今年年初,宁德时代就曾要求上游供应商降价10%,甚至有部分供应商透露,这已经变成了季度性的降价问询。而对于市占率曾经一度在50%以上的宁德时代,其在上游供应商面前的话语权甚至是被默认的。

一时间,甚至有这样一种声音:宁德时代此举是不是在通过主导议价权等方式正在不断挤压供应链企业的生存空间?

宁德时代的压价行为不难理解,受终端市场价格战的影响,动力电池厂商们也已经开始降价。

8月22日,动力电池厂商孚能科技在业绩说明会上表示,今年下游整车厂的价格波动压力大,下半年对于电池厂也出现了压价。

而据鑫椤资讯数据,8月28日,国内市场动力电池电芯报价持续走跌,其中方形三元动力电芯报价0.57-0.68元/Wh;方形磷酸锂铁动力电芯报价0.5-0.57元/Wh。对比一年前,2022年9月1日,方形三元动力电芯报价0.83-0.92元/Wh;方形磷酸锂铁动力电芯报价0.76-0.84元/Wh。可以说,当前的电芯价格几乎已经是近年来的历史新低了。

从企业策略角度而言,宁德时代的疯狂压价虽然是出于自己的降本提高毛利的角度出发的,但是这也导致上游的供应商们在原材料价格下跌之后,利润空间再度被压缩。

从长远来看,一昧挤压上游供应链的这种做法并不利于整个行业的发展。

但“产业投资”在其中起到了缓和这种供应链关系紧张的作用。比如宁德时代已经通过产业投资的方式布局了不少上游供应链企业,宁德时代相关人士称,公司的投资方向围绕主业,布局产业链上下游,以保障关键资源供应及加强产业链合作和协同。

产业投资给了宁德时代建立自己的“产业联盟”的机会,而对于加入其队伍的供应链企业也因为这种利益相关的关系尝到了甜头。

据不完全统计,今年初至今,宁德时代参投的供应链企业中已经有不少于20家企业开启IPO进程,其中包括正负极材料、电解液、锂电设备、铜箔、结构件、储能逆变器、PCB等领域。

因此未来也许会演变成这样一个趋势:行业龙头通过产投方式,不断垂直整合形成自己的产业联盟,而没有加入产业联盟的企业将会在打压下举步维艰,甚至加速退出。

01 把“降本”的锅甩给上游

如前所述,宁德时代向上游供应商进行压价,一定程度上也是为了将下游主机厂传来的降本压力转移给更上游的环节。

可以这么说,降价的压力最终传导至哪一环节,甚至是哪一个企业,都与其在整个产业链中的“话语权”有关。

简单梳理一下动力电池产业链的各个环节:在整个行业的最上游是负责开采锂、提炼原材料碳酸锂的所谓锂矿、锂盐厂商;往下则是基于碳酸锂原材料生产磷酸铁锂、三元锂、六氟磷酸锂等正极材料、电解液的电池材料公司;而后才是宁德时代这样的生产电芯、电池包等产品的电池厂家。

在这个链条中,电池材料环节的厂家是最为弱势的那一环。

7月20日,有媒体报道,7月初,宁德时代要求正极材料厂以市价的9-9.5折(不同类型正极材料厂的折扣要求稍有差别)与其结算碳酸锂价格或选择客供。所谓客供,是宁德时代提供碳酸锂,正极材料厂负责加工,赚取加工费。

而据称,宁德时代在3月时已向上游的正极材料供应商压价,其中部分材料价格下跌了约 10%。

有电池材料行业人士告诉搜狐汽车:“宁德时代压价的这种行为,基本上就是为了让他们(材料厂商)做代工。”

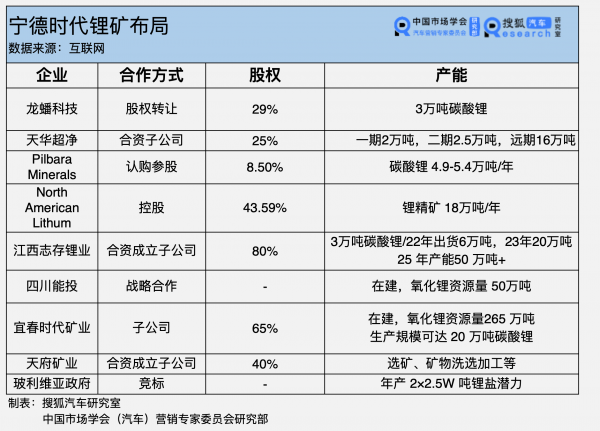

“家里有矿”的宁德时代当然有底气敢这么做。据相关统计,宁德时代通过投资、成立合资公司等手段,已经布局了包括志存锂业、天宜锂业、斯诺威矿业、以及北美锂矿等国内外锂矿资源。其中志存锂业的碳酸锂出货量2022年达到6万吨,为全国第一。

对于材料厂商而言,在今年碳酸锂价格大跌之后也导致了不少去年年末高价囤积的库存原料减值,这已经让不少正极材料厂商业绩迅速下滑,甚至亏损。比如磷酸铁锂龙头德方纳米,今年上半年业绩预告就亏损了超11亿元。

龙头尚且如此,可以想象中小企业的日子会有多难熬。

一位头部电池材料厂商高管曾在年初锂价暴跌时对搜狐汽车预判:“没有资源布局的产业链中部的一些中小企业在今年可能会加速退出。”

因此,一定程度而言,材料厂做代工赚取加工费甚至还能保证一定的现金流,让企业平稳度过这个阶段。只不过,想要像之前一样赚取高额利润,怕是难了。

回到宁德时代,对于上游,其通过压价的方式传导终端的降价压力,而对于下游它也早早在抢夺市场份额上下了大招。

今年2月底,宁德时代针对其战略客户,包括理想、蔚来、华为、极氪等推出了一个“锂矿返利”计划——根据该计划规定,未来三年内一部分动力电池的碳酸锂价格以20万元/吨结算。签署这项合作的车企,需要承诺约80%的电池采购量给宁德时代。

而宁德时代之所以敢于拿20万元来定价,是因为其有自己的完整资源布局,只要锂矿的价格没有低于其成本价,那么就完全可以把这部分空间让出来去争市场份额。

实际上,为了抢夺市场份额,发挥自己的规模优势,宁德时代一直不惜一掷千金来整合自己的产业链资源。

02投资组合拳:构建自己的产业联盟

据不完全统计,目前宁德时代对外投资的公司约110家,而拥有实际控制权的公司超过600家。

在宁德时代的投资版图中,基本是以动力电池主业为主,同时涉及自动驾驶、芯片、汽车制造、储能等领域。而从被投公司来看,这些被投企业中不少是宁德时代的供应商与客户。从拓展的路径来看,宁德时代主要采用了入股、并购、合资等方式。

具体到动力电池产业链中,在上游的矿资源中,宁德时代通过子公司投资了志存锂业、天宜锂业、斯诺威矿业、以及北美锂矿、印度尼西亚镍矿产资源、等诸多国内外优质锂、镍、钴矿。

负极材料方面,宁德时代拥有至少7家供应商,其中凯金能源、杉杉股份、、翔丰华、尚太科技等公司均加入了宁德系投资版图中。并且在硅碳负极材料领域,宁德时代还100%控股了屏南时代。

正极材料方面,宁德时代的供应商至少有10家,其中包括广东邦普、宜宾锂宝(天原集团)、厦钨新能(厦门钨业)、巴莫科技、振华新材、长远锂科、容百科技、湖南裕能(湘潭电化)、江西升华(富临精工)中伟股份。其中湖南裕能获得了宁德时代战略投资,江西升华也获得宁德时代两次增资。

实际上,宁德时代的这套投资组合拳与其对手比亚迪有相似之处。

比亚迪的自供体系在业内几乎独一份,而比亚迪的这种模式也有个颇为学术的名字“垂直整合”。

所谓垂直整合,即指公司将产品链条的全部或者大部分纳入到自身内部,对整个上下游实行强管控。

比亚迪董事长王传福此前称,公司搞垂直整合是因为最初没有企业愿意配套。而现在,宁德时代这样的行业龙头搞垂直整合,更多的是为了保障自己的保障关键资源供应及加强产业链合作和协同。

而被宁德时代纳入产业链联盟的这些企业,尤其是是一些处在天使轮、A、B轮融资的创企,在搭上宁德时代这艘大船之后,也加速了IPO进程。

据不完全统计,2023年至今,宁德时代的供应链内有超20家企业冲刺科创板或创业板IPO,14家企业已上市、提交注册以及过会,涉及钴盐、正负极材料、三元前驱体、电解液、锂电设备、铜箔、结构件、储能逆变器、PCB等领域。

而宁德时代的子公司出资成立私募基金长江晨道投资的企业中也有不少IPO,并且上市时间集中在2021年和2022年,比如利元亨、捷邦科技、德邦科技、博众精工等。

03 内忧外患之下:扩大投资版图意在风险对冲

前面提到,宁德时代在动力电池产业链之外,也积极扩展了自动驾驶、芯片、汽车制造、储能等领域的投资版图。

比如,芯片半导体领域,宁德时代就投资了半导体芯片研发商芯迈半导体等,在自动驾驶领域,宁德时代也两次对自动驾驶卡车公司嬴彻科技投资。

对于宁德时代这样的大企业而言,聚焦自己业务的投资是为了加强核心业务的协同;外部业务的投资则有可能是为了加强风险的对冲。

事实上,从今年开始,宁德时代的“内忧外患”局面就愈发明显。

内忧,很显然是国内市占率的一再下滑。

今年比亚迪凭借自己在终端市场一骑绝尘的表现,动力电池累计装机量达45.41GWh,装机量市场份额拉升至29.86%的水平。甚至在自供之外,还准备开始向特斯拉等其他车企供货动力电池。

在比亚迪以及一众二线动力电池厂商的挤压之下,今年上半年宁德时代的国内动力电池装机份额一度下滑至了43.41%,已经远不及前两年坐拥半壁江山的状态。

而外患,则是出海面临的重重阻碍。

处于地缘因素,日韩市场已经被LG系能源、松下等本土企业抢占,而尚未培育出本土有竞争力的动力电池企业的欧美市场却一再出台政策限制。

比如去年美国的IRA法案、以及今年欧洲即将推行的电池法案等。

今年3月初,有媒体报道称,美国联邦参议员卢比奥提出希望禁止对使用中国技术生产的电动汽车电池提供税收抵免。而在3月31日,美国财政部正式发布关于电动汽车税收抵免的电池采购要求指导意见,明确了IRA法案其中关于电动汽车补贴政策的细则。该IRA法案也被视为美国“动力电池白名单”。

前不久,宁德时代与福特的在美合作项目也遭到当地审查,而这只是其在出海过程中的挑战开始

https://www.sohu.com/a/716035721_430289