工作中我们都碰到过,老板不知道自己交多少税,总要问会计。特别最近国家降税减费力度大,税率降到13%了,更要问问到底减多少税?会计讲的口干舌燥,老板听的云里雾里。更有甚的碰到过,老板不知道交多少税,生意做亏本的。

这些都是小编我写这篇文章的初衷。建议大家收藏起来,不管你是会计还是老板。老板如果忘了,再拿出来看看。会计碰到问这个问题的老板,把此文发过去,再讲解,也能轻松些。

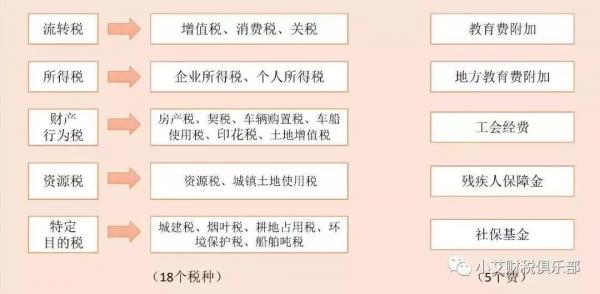

一、税收结构

学习税务知识的前提必须了解税种的分类,我国2019年由税务局(海关)征收的共有18个税+5个费!

二、两大主税

常见的税收主要分为两大类,一是流转税,二是所得税。

什么是流转税?

流转环节中产生的,就是说这个生意只要做了就要交税。而我国现在主要的流转税就是增值税、消费税和关税;对一般企业而言,流转税主要是增值税。

所得税,顾名思义是对所得的部分征税,对企业而言叫企业所得税,对个人而言就叫个人所得税。

注意干货来了,下边认真读,拿个笔和小编一起算算。

下面以企业为例,简单算算一个合同到底要交多少税,因为一般的企业有两大主税,增值税和企业所得税,把握这两大主税就基本确定大概要交多少,其他税种暂时先不考虑。

举个例子:一个企业,合同金额1万元,进货8000元,费用500元。(如果不是销售货物而是提供服务,也同理)注:此文都是含税价。因为签合同都是按含税价来的。

三、增值税计算方法

1.小规模纳税人是按3%征收率。不可以抵扣进货增值税。

应交增值税=1万/1.03*0.03=291.26 元

有税收优惠

小规模纳税人季度收入不超过30万元可以享受免税优惠政策,没超过这个标准,增值税就是0。但开具3%增值税专用发票的不免税,还按上边291.29交。

2.一般纳税人基本税率16%。可以抵扣进货增值税。

1)进货的8000元,如果是16%增值税专用发票。

应交增值税

=1万/1.16*0.16-8000/1.16*0.16

=1379.31-1103.45

=275.86元

2)进货的8000元,如果是3%增值税专用发票。

应交增值税

=1万/1.16*0.16-8000/1.03*0.03

=1379.31-233.01

=1146.30元

3)进货的8000元,如果是增值税普通发票。

应交增值税

=1万/1.16*0.16

=1379.31元

四、增值税降为13%后,怎么算?

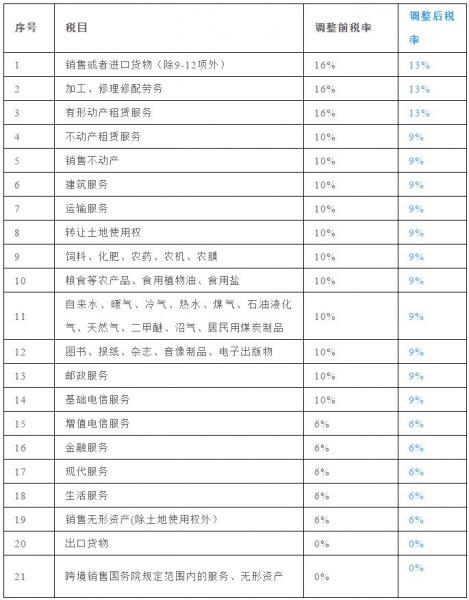

今年政府工作报告指出,要深化增值税改革,将制造业等行业现行16%的税率降至13%,将交通运输业、建筑业等行业现行10%的税率降至9%,确保主要行业税负明显降低;保持6%一档的税率不变,但通过采取对生产、生活性服务业增加税收抵扣等配套措施,确保所有行业税负只减不增,继续向推进税率三档并两档、税制简化方向迈进。

注意事项要把握:

注意事项1:具体执行时间还要以后续文件为准。

注意事项2:税率调整前四档分别为16%、10%、6%、0%,税率调整后四档分别为13%、9%、6%、0%。

注意事项3:税率降低对小规模纳税人可能利好会明显一些。

注意事项4:税率变化前后要注意纳税义务发生时间把握,发票开具、申报要及时准确。

注意事项5:合同签订中的条款约定要为未来税率发生不可抗力变化提前安排,要有前瞻性。

注意事项6:目前招标采购价格是基本于目前税率情况,未来企业可能会面临购、销双向变化,要做好内部沟通准备衔接工作。

税率调整前后对比表:

还以上边为例,算算基础税率16%降至13%后,交多少税?大概能减多少税?

3.一般纳税人基本税率降到13%。可以抵扣进货增值税。

1)进货的8000元,如果是13%增值税专用发票。

应交增值税

=1万/1.13*0.13-8000/1.13*0.13

=1150.44-920.35

=230.09元

比原16%税率,降了275.86-230.09=45.77元,降幅率16.59%。

2)进货的8000元,如果是3%增值税专用发票。

应交增值税

=1万/1.13*0.13-8000/1.03*0.03

=1150.44-233.01

=917.43元

比原16%税率,降了1146.30-917.43=228.87元,降幅率19.97%。

3)进货的8000元,如果是增值税普通发票。

应交增值税

=1万/1.13*0.13

=1150.44元

比原16%税率,降了1379.31-1150.44=228.87元,降幅率16.59%。

根据以上三种不同情况,基础税率16%降到13%后,增值税最少降幅在16.59%,相当于打了8.3折。

其他行业,其他税率的,同理自己算一下,就不赘述了。直接给结果,交通运输业、建筑业等行业现行10%的税率降至9%,增值税最少降幅在9.17%,相当于打了9.1折。

五、所得税计算方法

企业所得税基础税率25%

企业所得税=(收入-成本-费用)*25%

应纳所得税=(1-0.8-0.05)*0.25=375元

根据《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)、《国家税务总局关于实施小型微利企业普惠性所得税减免政策有关问题的公告》(国家税务总局公告2019年第2号)规定:自2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

例如:

1)小型微利企业,年应税纳税所得额不超过100万时

应纳所得税=(1-0.8-0.05)*0.25*0.2=75元

2)小型微利企业,年应税纳税所得额超过100万但不超过300万时

应纳所得税=(1-0.8-0.05)*0.5*0.2=150元

六、税费对决PK

通过上边的简单计算,同样都是签1万元的合同,税费相差悬殊。最高的情况,增值税1379.31元,所得税375元,两大主税合计1754.31元;最低的情况,增值税享受税收优惠免税为0元,所得税享受优惠后75元,两大主税合计75元。