11月份,中国央行继续超额续作MLF,利率维持不变。

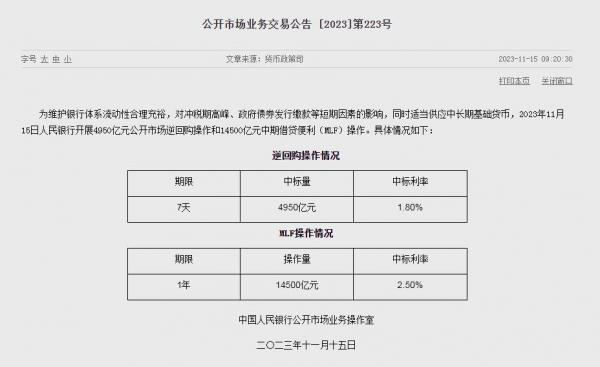

11月15日,中国央行进行14500亿元一年期MLF操作,对冲今日到期的8500亿元一年期MLF。

也就是说,

周三央行通过MLF净投放6000亿元人民币,创2016年12月来的单月最大纪录。加上本次,央行已经连续12个月超额续做MLF。

本月MLF利率为2.5%,较上月持平,且为连续3个月维持不变。同日,央行开展4950亿元7天期逆回购操作,中标利率为1.8%。当日4740亿元逆回购到期。

LPR利率一般由MLF利率与银行加点形成,由于本月MLF利率保持稳定,本月LPR预计将可能维持不变。

今年以来,MLF利率下调了两次,分别在6月和8月下调10Bp和15Bp,两次共计下调25Bp。

展望未来,利率是否还有下行空间?

由于近期资金面收敛态势未见明显改变,叠加万亿国债发行在即,市场对再次降准降息以对冲万亿国债发行的想象空间再次打开。11月央行公布决议前,多数机构预计年内仍有降息空间。

国盛证券此前表示:

10月信贷社融有喜有忧:喜在规模延续好于季节性、也好于预期,忧在结构未能延续改善、尤其是居民短贷大幅负增(再度“去杠杆”)。总体看,结合10月CPI再负、核心CPI再降、PMI重回线下等数据,均指向当前经济的修复基础尚不牢固、修复过程会有波折、修复斜率不宜高估,也预示仍需政策持续发力。

具体到货币端,宽松还是大方向,四季度大概率再降准(11月可能性大),也有可能再次降息。光大证券稍早前指出,

MLF和准备金工具都具有维护银行体系中期流动性合理充裕、平抑CD等品种利率波动的作用。三日后即为11月MLF的操作日(注:2023年11月15日),我们认为央行有可能在该日通过MLF投放中期基础货币。但需要注意的是,当前MLF的余额已上升至5.68万亿元,形成了历史最高水平。从过去的规律上看,当MLF余额接近5万亿元后央行常会择机实施降准以缓解MLF续作压力、减少MLF对担保品的占用。

中信证券也指出,随着10月CPI同比转负,我国实际利率再度抬升至年内高位,在支持宽信用修复诉求下,政策利率压降的必要性可能较高。

2023年以来通胀持续回踩环境下,实际利率上行至历史相对高位,而实际利率和企业利润、PMI同比化读数的走势分化,对实体经济修复斜率产生了较多制约。在支持宽信用修复诉求下,

预计政策利率或仍有降息空间。但开源证券认为,降准降息与资金面两者关系较为独立,

触发降准降息的不是因为流动性收紧,而是需要货币政策发力逆周期调节的时期。

总量货币宽松的窗口开打前,央行往往已经先行释放较多流动性,以尽可能满足实体经济的资金需求,因此,

大多数情况下,在降息降准落地前资金面已经较为宽松,而在降息降准落地后,财政、地产、信用等稳增长政策接踵而至,总量货币政策往往会暂时关闭,进入观察阶段,资金利率反而有可能随之上行。

目前看,我们认为,基于前期资金紧张和特别国债发行来预期降准可能并不成立。

降准的可能性存在,但没有必然性。同时,即使降准,是否资金面会宽松,也没有必然性。

https://www.sohu.com/a/736460385_130887?scm=1102.xchannel:706:100002.0.1.0~9010.8000.0.0.1931&spm=smpc.channel_218.block7_109_7dlA4i_2_fd.3.1700016547220B0LuUxW_704